2017年4月13日に東京で開催しました「食品ITフォーラム ~Apr.2017~」の基調講演「食品業界の動向と今後の展望 ~ オムニチャネルと消費者の動向 ~」セミナーについてレポートいたします。

▲ 株式会社矢野経済研究所

フードサイエンスユニット

フードグループ上級研究員

大篭 麻奈 氏

食品業界は、他の産業と比べて比較的安定したマーケットであると言われていますが、少子高齢化に伴う人口の減少、女性の就業率上昇、世帯人数の減少など、取り巻く環境は絶えず変化をしています。

時代ニーズは「大量生産」「大量消費」ではなく、多様化する個人ニーズやトレンド変化へのスピーディな対応へとシフトされて来ました。

また、コンビニエンスストアや通販の勢力拡大、オムニチャネル化など、食品の販売チャネルも多様化しています。

更に、最近ではインバウンド対応、ハラール対応、機能性表示食品なども注目を集めています。

本講演では、マーケット変化と今食品メーカーに求められている内容について、事例を交えながらご説明いただきました。

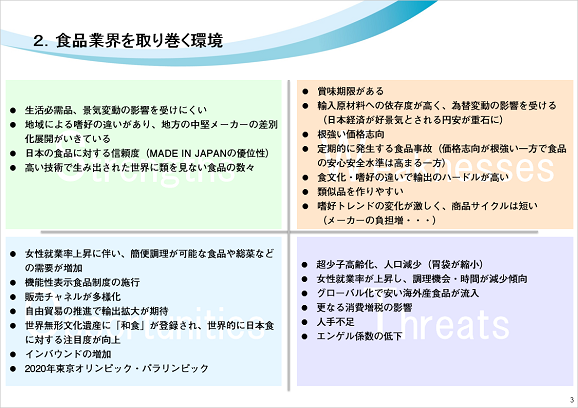

食品業界を取り巻く環境

「生活必需品である食品」「Made In Japanの優位性」

食品業界の強みは、生活必需品のため景気変動の影響を比較的受けにくいことです。

地域によって嗜好の違いがあるため、各地方に根付いた中堅の食品メーカーの差別化ができています。

また、海外から見るとメイドインジャパンの優位性も強みです。

「賞味期限」「トレンド変化による短期商品開発サイクル」

弱みとしては、賞味期限があることです。

輸入原材料への依存度が高いので為替変動に影響されます。

食文化・嗜好の違いで、そのまま商品を輸出できないハードルがあります。

比較的類似品を作りやすくヒット商品を真似されやすい点や、嗜好のトレンドの変化が激しいので商品のサイクルが短くなり、開発現場の負担増や疲弊につながる点があります。

「簡便調理品の需要増」「機能性表示食品」「販売チャネル多様化」

機会としては、女性の就業率上昇に伴って簡便調理が可能な冷凍食品や惣菜などの即食可能なものの需要が増えています。

機能性表示制度が施行されたことも食品の新たな販売の仕方につながっています。

ネットが広がって食品の販売チャネルも多様化していますし、自由貿易の推進で輸出の拡大が期待されます。

インバウンドの増加も機会に含まれると思います。

「安価海外食品」「食費減傾向」

脅威については、内需産業ですので胃袋の縮小は逆風です。

生鮮野菜を調理する時間・手間を省く傾向にありますので生鮮食品や基礎調味料を扱っているメーカーや流通業者は少し違う策を考えなければいけません。

安い海外産の食品が日本に入ってくることも脅威です。

2019年の消費増税がどうなるかも注視しなくてはなりません。

人手不足への対応をどうするかということもあります。

また、若者を中心に食品・食事にお金をかける人が減っていることも中長期的には脅威になると思います。

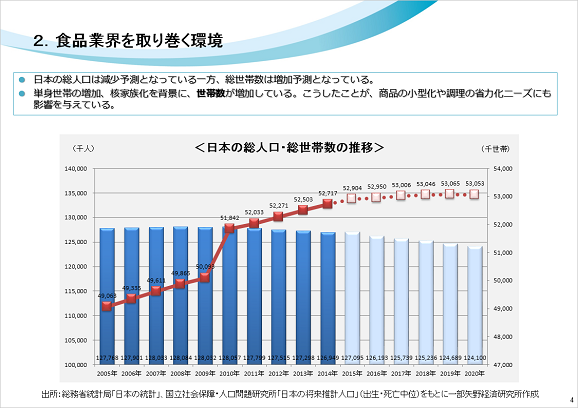

単身世帯の増加に伴う小型食品の需要増

人口が減る一方で世帯数は増えているということは、単身世帯が増えているということです。

これが大容量のものよりも小型サイズが好まれる形で影響を与えています。

人口動態の変化で75歳以上の食が細くなりがちな後期高齢者の方が増えるのは、数が減ること以上に食品の業界が受ける打撃は大きいと予測されます。

出所:総務省統計局「日本の統計」、国立社会保障・人口問題研究所「日本の将来推計人口」(出生・死亡中位)をもとに一部矢野経済研究所作成

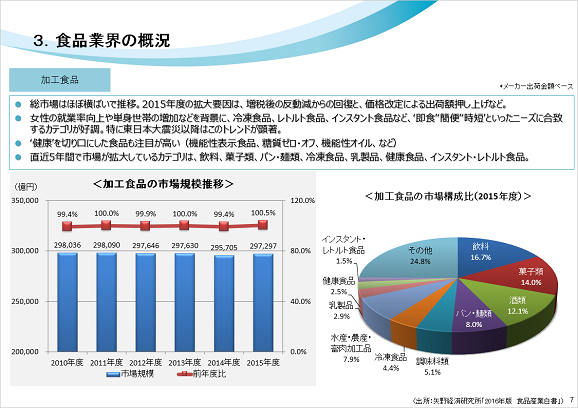

食品業界の概況

冷凍・インスタント食品や健康・美容訴求食品が好調

加工食品のメーカー出荷金額ベースの市場規模は弊社推計で約30兆円です。

2015年度で前年比100.5%となります。

前年度をクリアした大きな要因は、食品メーカーの多くが価格改定を実施し、それが比較的スムーズに浸透したことだとみています。

カテゴリー別では、冷凍食品やインスタント食品などの簡便調理が可能な食品が売上を伸ばしたほか、健康や美容を切り口にした食品が好調に推移したことも市場拡大に寄与したとみています。

出所:矢野経済研究所「2016年版 食品産業白書」

食品業界市場拡大のキーワードは「健康」「高付加価値」「利便性」

近年の食品業界においてヒットした商品をみると、「健康」「高付加価値」「利便性」がキーワードとしてあげられます。

「健康」では、2015年に制度が開始した機能性表示食品だけではなく、特定保健用食品や栄養機能食品もあり、それぞれが需要を取り込んでいます。また、栄養成分が豊富なもち麦や、カカオポリフェノールの健康・機能性作用が注目されたハイカカオチョコレートなど、ヘルスクレームを付した食品以外も売上を伸ばしています。

「高付加価値」では、これまでにも、人気のあるポピュラーなブランドで、原材料や素材にこだわり、「プレミアム」や「大人の」といった切り口を持たせることで売上を伸ばした商品が多くありました。これはひとつのマーケティング手法として定着が見られ、現在も様々な高付加価値商品が発売されています。また、高付加価値の見せ方としては、日本各地の特産物や観光地に紐付けて注目された商品もあります。

「利便性」では、食材にふりかけるだけで、本格的な味や食感を楽しめるようになる調味料や、レンジ調理だけで揚げ物が楽しめるプレミックスのヒットなどがありました。また、1人分の鍋料理が手軽に完成する調味料なども人気を集めています。

加工食品の製品別概況

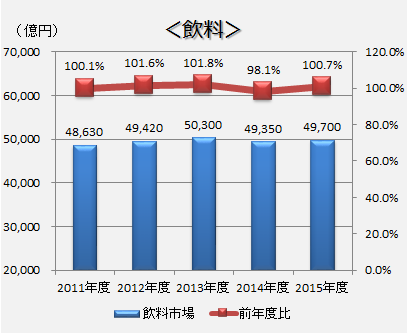

飲料市場は「トクホ」「フレーバーウォーター」が活性化要因に

飲料の2015年度市場規模は、前年度比100.7%、4兆9千700億でした。

前年の冷夏から回復したことに加え、トクホ飲料やフレーバーウォーターの活況が市場を押し上げました。

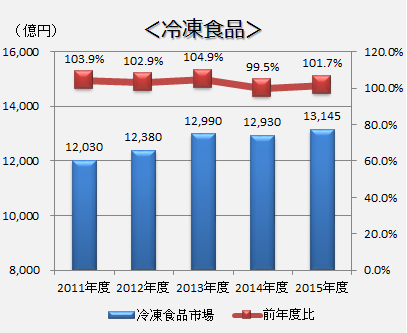

EDLP戦略へシフトする小売店で好調な冷凍食品

冷凍食品は、ハイ&ロー戦略からEDLP(EveryDay Low Price)に戦略をシフトする小売店が増加していることで、全体的に店頭価格が上昇する傾向にあります。商品面では、おかずや弁当商材だけではなく、チャーハンや冷凍パンなど、主食になりうる冷凍食品も多く出てきて売上も伸ばしています。

出所:矢野経済研究所「2016年版 飲料市場の現状と展望」

出所:矢野経済研究所「2016年版 食品産業白書」

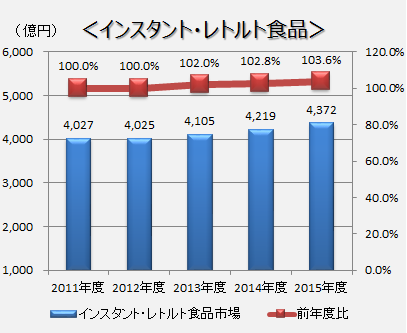

インスタント・レトルト食品は主食市場が拡大

即食可能という点ではインスタント食品・レトルト食品も同じ背景で伸びています。もち麦の無菌米飯、フルーツグラノーラ、レトルトカレー、即席味噌汁などが順調に市場を拡大しています。

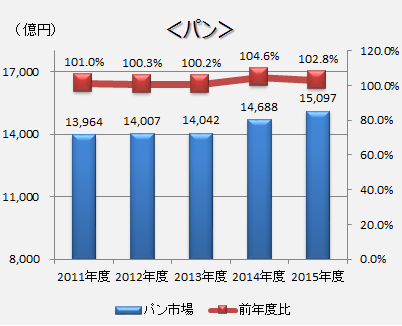

「コンビニ増加」「即食可能」利便性を理由にパン市場も伸張

パンの市場も2015年度は前年度比102.8%と伸びが続いています。

食パンは、素材や製法にこだわったプレミアム食パンや大手製パンメーカーの商品を中心に市場拡大が続いています。惣菜パンは、即食可能な利便性が支持されています。調理パンも、主要チャネルであるコンビニエンスストアの商品力強化が奏功し、市場が拡大しています。

出所:矢野経済研究所「2016年版 食品産業白書」

出所:矢野経済研究所「2017年版 パン市場の展望と戦略」

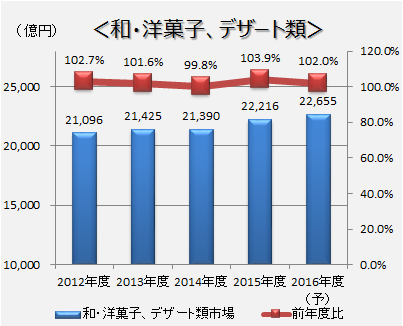

ヨーグルト・アイスクリームが数年伸張する和洋菓子・デザート市場

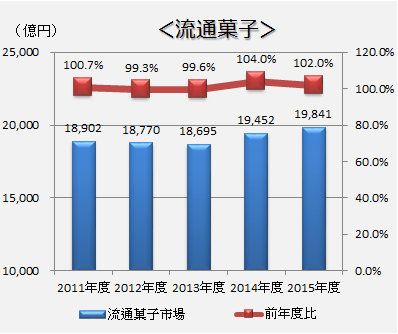

お菓子は「和菓子・洋菓子・デザート類」と「流通菓子」の2つに分けています。

和菓子・洋菓子・デザート類の2015年度市場規模は前年度比103.9%です。ここ数年ヨーグルトとアイスクリームの市場が大幅に伸長していることが押し上げ要因になっています。また、2015年度は和菓子市場に下げ止まりが見られたことも寄与しました。

高価で機能性のあるチョコレートが需要増

流通菓子に関しては、チョコレートやソフトキャンディ・グミキャンディなどが好調に推移しています。チョコレートは、先にも述べたように、カカオポリフェノールの健康・機能性に注目が集まり、ハイカカオタイプなど、「高付加価値」「高単価」「健康・機能性志向」をキーワードとした商品が伸びています。

ソフトキャンディ・グミキャンディは、国内の消費者に加えて、インバウンド(海外観光客)のお土産需要も取り込んでいます。日本メーカーの高い技術に裏打ちされた、柔らかくてジューシーな商品が人気を集めています。

出所:和・洋菓子、デザート類:矢野経済研究所「2016~2017年版 菓子産業年鑑~和・洋菓子、デザート編~」

出所:流通菓子:矢野経済研究所「2016年版 菓子産業年鑑~流通菓子編~」

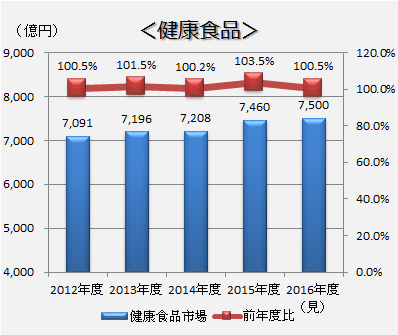

伸び続ける健康食品市場

健康食品市場は、ここ数年伸長が続いています。

伸長幅は以前と比較すると落ち着いてきていますが、2015年度はインバウンド需要が追い風となってドラッグストアや店舗ルートを中心に市場が拡大しました。

出所:矢野経済研究所「2017年版 健康食品の市場実態と展望」

食品小売業の変化

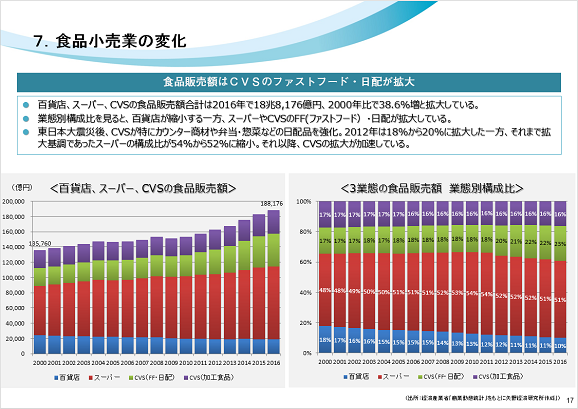

食品販売額はコンビニのファストフード・日配が拡大

経済産業省の「商業動態統計」によると、百貨店、スーパー、コンビニの食品販売額と構成比は、百貨店のシェアが縮小する一方、スーパーとコンビニエンスストアのファストフード・日配が構成比を高めています。

2016年は百貨店の店舗閉鎖のニュースも多く、ここを主要販売チャネルとしているメーカーは新たな販路開拓が必要となっています。

また、資本提携や再編の動きもあり、動向が注視されます。商品別では、惣菜と菓子は比較的堅調に推移しており、長期トレンドで見るとすこしずつ食品販売金額総額に占める菓子・惣菜の比率が高まっています。

その他の業態について、GMSは、非食品カテゴリーの苦戦が見られる中、各社が食品への注力度合いを高めており、店舗によっては7割くらいが食品売場というところも出てきています。また、これまでのような本部主導のMDが時代にそぐわなくなっており、店舗ごとや地方ごとにMDを変化させる個店主義・地方主義が進んでいます。

対する食品スーパーは、GMSが食品を強化し、ほかにもコンビニエンスストアのミニスーパー化、ドラッグストアや通販サイトの食品強化などが進む中、競争が日々激化しています。生鮮や出来たて惣菜の強化によって、独自性を追求する傾向が強まっています。

コンビニエンスストアは、大手3チェーンによる寡占率が徐々に高まり、店舗数ベースでは約9割が上位3チェーンになっています。最近では、ローカルチェーンの業態変更のニュースも相次いでおり、更に寡占化は進むと見られます。また、鉄道会社との連携で駅売店の業態変更も進んでいますし、病院や教育機関の敷地内売店がコンビニエンスストアになるという動きも見られます。

出所:経済産業省「商業動態統計」をもとに矢野経済研究所作成

食品通販の拡大

スマホ普及でネット通販習慣化 日用品・食品もネット購入の時代

食品通販は2015年度で市場規模が約3兆3768億円、106.3%という高い成長率で拡大しています。

成長の原動力がアマゾンジャパンなどのショッピングサイトです。現在、トップシェアの生協も個配を中心に伸びていますが、ショッピングサイトの伸び率がこのまま続くと、近い将来、逆転する可能性もあります。

ショッピングサイトのビジネスモデルは2つあります。

「楽天市場」のようなモール出展型と、サイト運営会社が仕入れ、在庫を持って販売する直販型(アマゾンジャパン、ヨドバシドットコム、ロハコなど)です。どちらも伸びていますが、特に伸びているのが直販型です。

直販型は、倉庫に商品を在庫して受注に応じて出荷するので配送までの日数が少ないメリットがあります。

メーカーからみると自社の倉庫からサイト運営会社の倉庫に出荷をすればあとは労力をかける必要がなく、販路拡大がしやすいのがメリットです。

モール出展型は、「メーカーお取り寄せ」や「メーカー直送」といった特別感を打ち出せるので、地方のブランドや老舗のブランド力を活かしたい場合などは非常に強みになります。

オムニチャネル対策

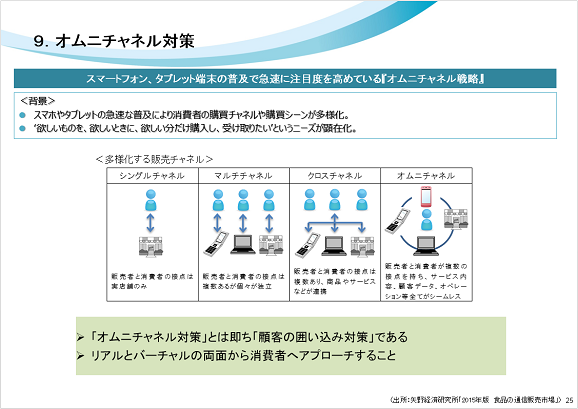

スマホ・タブレットの急速な普及で注目される「オムニチャネル」

オムニチャネル戦略というのは、端的にいうと顧客の囲い込み戦略であって、リアルとバーチャルの両方から消費者にアプローチをすることです。その過程にある、サービス内容、顧客データ、オペレーション等、全てをシームレスに繋ぐことが「オムニチャネル対策」です。

出所:矢野経済研究所「2015年版 食品の通信販売市場」

自社完結や他社協業など 手法は様々なオムニチャネル対策

オムニチャネル化は、各社がそれぞれのやり方で対策を進めています。様々な業態・サービスを傘下で展開する企業は、自社が展開する業態の商品や顧客情報を統合し、シームレスなサービスを提供できるようにする自社完結型のオムニチャネル化を目指しています。例えば、セブン&アイホールディングスが進めているオムニチャネル戦略はこちらに含まれます。

一方、異なる強みを持つ複数の企業が相互補完をし合うケースもあります。大丸松坂屋百貨店やパルコを傘下に持つJ.フロントリテイリングと、「ベルメゾン」を展開する千趣会の協業がこれです。プライベートブランドの開発やリアル店舗の強みを持つJ.フロントリテイリングと、ECビジネスのノウハウを持つ千趣会が協業しています。最近のオムニチャネル動向をみると、こうした他社協業のケースが増えてきています。

越境EC

直送型と倉庫経由型

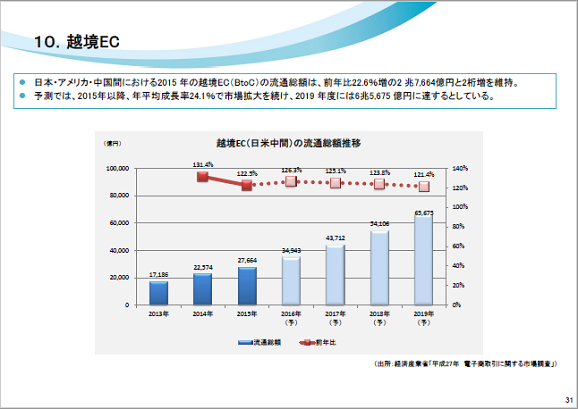

経済産業省の「電子商取引に関する市場調査」によると、日米中間における越境ECの流通総額は2桁増で推移しており、2019年まで2桁増が続く予測になっています。

出所:経済産業省「平成27年電子商取引に関する市場調査」

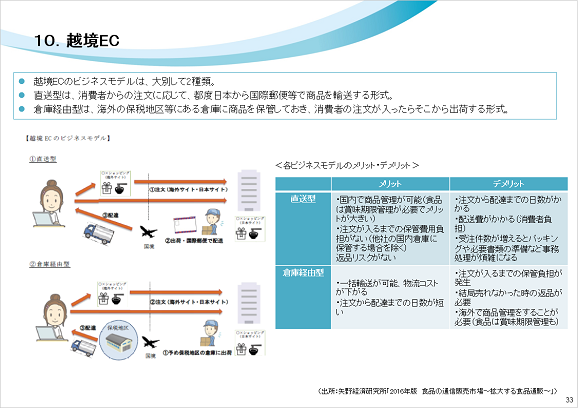

ビジネスモデルは大きく分けて2つあり、受注が入るまで商品を日本で保管して直接配達する直送型のビジネスと、海外の保税地区などに商品をストックしておいて受注が入ったらそこから配送する倉庫経由型です。

直送型は、注文が入るまで海外で保管する必要がないというメリットがありますが、注文から配達までの日数がかかるデメリットがあります。倉庫経由型はその逆です。

出所:矢野経済研究所「2016年版 食品の通信販売市場~拡大する食品通販~」

インバウンドへの対応

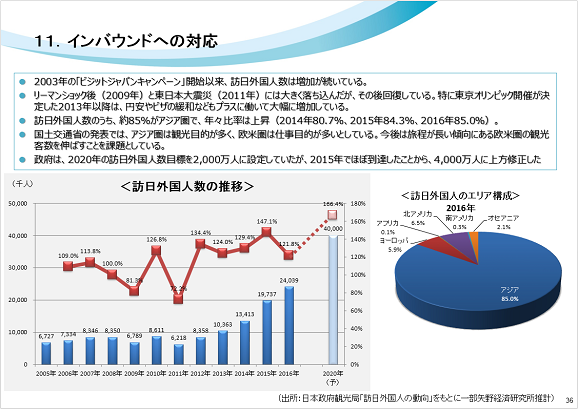

訪日外国人数は85%がアジア圏で年々上昇

インバウンドではアジアの構成比が年々上がっていて、2年前の80%から85%まで増えています。

最近はリピーターが増えてきたことによって、1回目に来たときのゴールデンルートと違うところに行ったり違う体験をする動きがあり、春の桜、秋の紅葉、地方に足を伸ばすという形でハイシーズンの変化につながっています。

出所:日本政府観光局「訪日外国人の動向」をもとに一部矢野経済研究所推計

インバウンドが食品産業に与える影響としては、特にアジア圏の方は食品を買って本国で配るという文化があるので、お菓子などがドラッグストアや量販店で売上を伸ばしています。そのほかに健康食品も人気です。2016年4月に中国で行郵税が廃止されたことにより、転売目的のブローカーの来日が減り、高額商品の消費が鈍化していますが、食品などは好調です。インバウンド需要の取り込みは、帰国後の越境EC需要に繋がる可能性もあります。

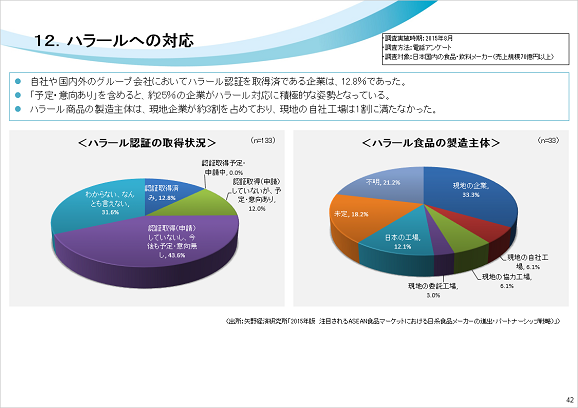

ハラール対応

ハラール認証取得済みは12.8%

日本では、ハラール対応が2012年くらいから聞かれるようになって、一時期、認証を取得するメーカーが急増しました。今はやや沈静化していますが、ムスリム国からの訪日観光客も増加していますし、2020年に向けて増加が期待されています。

出所:矢野経済研究所「2015年版 注目されるASEAN食品マーケットにおける日系食品メーカーの進出・パートナーシップ戦略)」

ハラール商品のマーケティングは、輸出を視野に

ハラール商品のマーケティング戦略としては、企業や大学の食堂は定期的にムスリムの方が来るところですので一定の需要があるとみています。

ハラールの認知度は上がってきていますが、日本国内では極めてニッチなマーケットであることは認識したほうがいいと思います。

ビジネスとして成立させるためには日本の国内需要だけでは難しいので、最初から輸出を視野に入れることが必要です。その上で、ハラール認証を取得することがビジネスとして成功させる上で重要になるとみています。

株式会社矢野経済研究所

フードサイエンスユニット フードグループ 上級研究員 大篭 麻奈 氏

矢野経済研究所は創業59年目を迎える独立系民間市場調査会社であり、日本の産業界から高い信任を頂いております。

講師は、「食品産業白書」「菓子産業年鑑(和・洋菓子、デザート編)」「菓子産業年鑑(流通菓子編)」「食品の通信販売市場」「健康・機能性食品素材市場の実態と展望」「健康食品の市場実態と展望」などの自社企画調査のほか、食品関連企業や地方自治体、中央官庁などからの個別受託調査に携わっております。

関連情報

今回のレポートで取り上げたオムニチャネルについて、関連情報をご紹介します。

ご関心のある方は、ぜひこちらもご活用ください!

ピックアップ記事

食品業向けパッケージ「スーパーカクテルCore FOODs」

「スーパーカクテルCore FOODs」は、調達から生産、販売まで一元管理を実現し、業務プロセス最適化と製造業務のPDCAサイクル確立をご支援します。 食品、化成品などプロセス型製造業向けの製販一体型統合パッケージです。

食品の販売・生産・原価管理にお困りの際は、是非製品資料をご覧ください。食品業向けパッケージ「スーパーカクテルCore FOODs」の製品カタログダウンロードにつきましては下記お問い合わせフォームより承っております。

【本セミナーレポートに関する免責事項】

当サイトへの情報・資料の掲載には注意を払っておりますが、

最新性、有用性等その他一切の事項についていかなる保証をするものではありません。

また、当サイトに掲載している情報には、第三者が提供している情報が含まれていますが、

これらは皆さまの便宜のために提供しているものであり、

当サイトに掲載した情報によって万一閲覧者が被ったいかなる損害についても、

当社および当社に情報を提供している第三者は一切の責任を負うものではありません。

また第三者が提供している情報が含まれている性質上、

掲載内容に関するお問い合わせに対応できない場合もございますので予めご了承ください。