2019年2月15日に東京で開催しました「新春ソリューションITフェア」イベントでの講演「メガFTA時代の貿易コンプライアンス」についてレポートいたします。

▲ トレードタックス国際税務・会計事務所 代表

千田 昌明 氏

TPP11が既に発効し、日欧EPAやRCEPなども含めたメガFTA時代が目前に迫って参りました。これを機に日本企業のコンプライアンスの甘さが露呈しており、このままいくとFTA(EPA)締結国の税関・税務当局が日本を狙い打ちにすることも十分考えられます。

貿易戦争を含め、先行の不透明感が漂う中、(コントロール可能という意味合いでの)真のグローバル競争力アップ・コンプライアンス向上について考えます。

日本を取り巻くメガFTA

日本を取り巻くメガFTA

メガFTAで特に大きいのは日本-EUです。世界の貿易額の36.8%を占めています。EUは本当に原産地基準を満たしているのかどうか、チェックされることの多い国・地域です。もしかしたら次々に検認にくるかもしれません。従来、日本がFTAを締結した国は、さほど検認に積極的ではなかった。今後はEUを筆頭に、やかましい国が増えていくと予想されます。アジアでも中国、韓国、インドなど検認に積極的な国が増えてきました。タイやインドネシアも時流の影響で積極姿勢に転じています。

特に考えなければいけないのはFTAが発効したからといって、急に関税がゼロ%になるわけではなく段階的に下がっていくものが多いことです。サプライチェーンの再編を考えるときは時系列及び地域別のタテ・ヨコのシミュレーションが不可欠です。

しかも、すでに締結されているFTAだけではなく、今後、締結されそうなFTAにも目配りする必要があります。日本や中国、ASEAN、オーストラリアなどが参加するRCEP、日本、カナダ、チリ、ベトナムなどが参加するTPP11の加盟国増加、米国との2国協定(TAG)なども視野に入れざるを得ません。

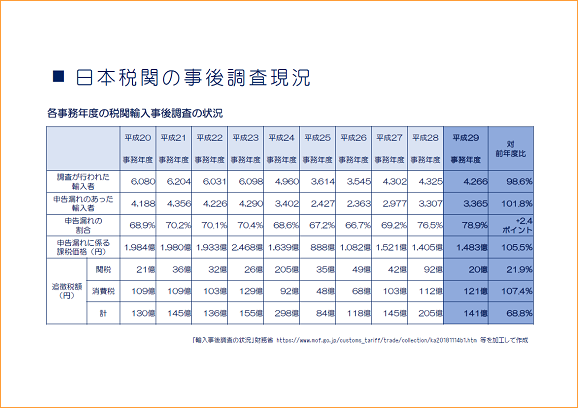

日本税関の事後調査状況

税関の事務年度は7月1日から翌年6月末で、下記の図表は過去10年を拾ったものです。各事務年度の輸入事後調査を見ると、冷凍豚肉の問題など特殊な要因があった年を除き、追徴課税は関税よりも消費税のほうが圧倒的に大きい。税関収入の8割以上は消費税です。関税は2割もないのです。消費税が10%になり、FTAで関税が、さらに下がると追徴税額に占める消費税の割合が9割以上になるかもしれません。

関税がゼロになっても安心できない。実際、関税ゼロの品目が事後調査で消費税を追徴課税されたケースも少なくありません。税関の事後調査が入ると、加算税、重加算税が課せられ、消費税でも仕入税額控除の対象とはならず、経営に重要な影響を与えます。

講演資料:「メガFTA時代の貿易コンプライアンス」より

関税額削減のポイント

関税額削減のポイントは大きく分けて3つあります。1つ目は関税分類番号、HSコードの解釈です。これによって関税率が違ってきます。この決定は輸入国に権限があります。日本への輸入であれば、日本の税関に権限があり、税関がHSコードを、どのように解釈するかが非常に重要です。

2つ目は関税評価です。輸入貨物の関税は課税標準(課税価格または課税数量)に、その貨物の関税率を乗じて算出されます。 関税評価とは課税価格を法律の規定に従って決定することをいいます。

3つ目はFTAの一番大事な原産地規則を満たしているかどうかです。原産地規則を満たしていなければFTAを利用できません。

HSコードの解釈事例:革製ハンドバッグ42類の場合

今後、サプライチェーンの調達地をどこにするかを考える際、HSコードも1つの要因になり得ます。当然、コストは関税だけではありません。物流コストもあり、材料費もあり、製造コストもあります。総合的に評価して、どの調達地が最適かを決めるわけです。

実例を見てみましょう。ハンドバッグ―革製でもプラスチックでもいいのですがWTO協定国から輸入する際、バックル(取っ手)をつけて製品として輸入すると関税は16%です。ところが、本体だけ輸入し、バックルは日本でつけたら8%で済みます。この例のように、HSコードがどのような分類で、製品・商品がどのような構成になっているかはサプライチェーンに、いろいろと影響してきます。

関税評価の留意点と移転価格

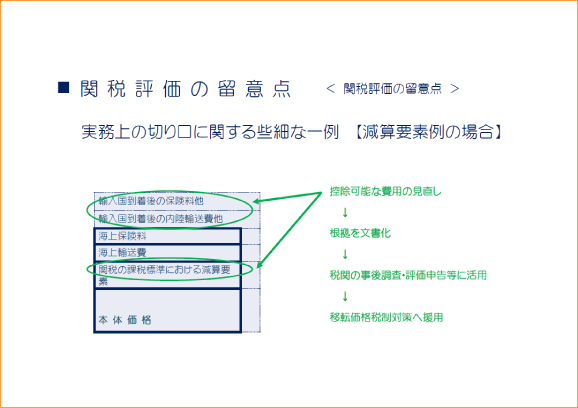

関税評価の留意点

関税評価の実務上の切り口に関する一例を紹介します。日本到着後のコンテナハンドリングチャージや輸入諸掛等から日本国内の輸送費、日本到着後の国内輸送に関する保険料、のような関税の課税標準における減算要素など控除可能な費用の見直しをします。たとえば無償供与した金型を使って生産している場合、金型の費用は入っているか。材料は日本から送ったもので、その中に無償で供与したものが入っているが、それも計算しているのかと細かく見ていきます。

海外の子会社から輸入している場合、日本と海外の移転価格税制が関係します。親会社-子会社の取引価格をいくらにするかによって、輸出国の税務署と日本(輸入国)の税務署で取り分が変わります。

講演資料:「メガFTA時代の貿易コンプライアンス」より

関税評価と移転価格<イメージ例>

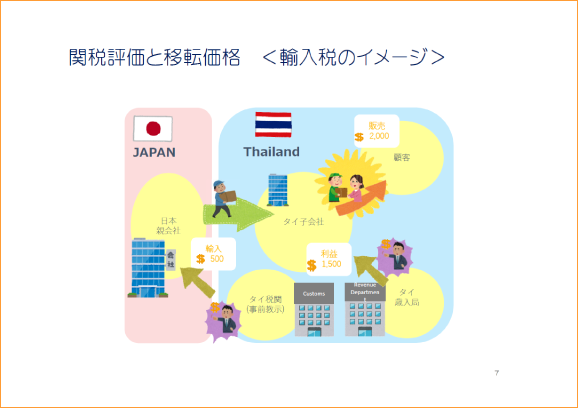

日本の親会社がタイの子会社へ、ある製品を500ドルで輸出しました。タイの子会社は、その製品を2,000ドルで販売します。500ドルで買ったものを2,000ドルで販売したわけですから、経費を除いて一製品あたり1,500ドルの利益が出ます。

講演資料:「メガFTA時代の貿易コンプライアンス」より

関税評価と移転価格<観点/それぞれの立場>

タイの税務署(歳入局)は利益に課税しますから、利益がいっぱい出るように輸入価格が低ければ低いほど好ましい。反対に、税関は輸入価格が高ければ高いほど、かける税率も高くなり、入ってくる関税・輸入VATも大きくなります。

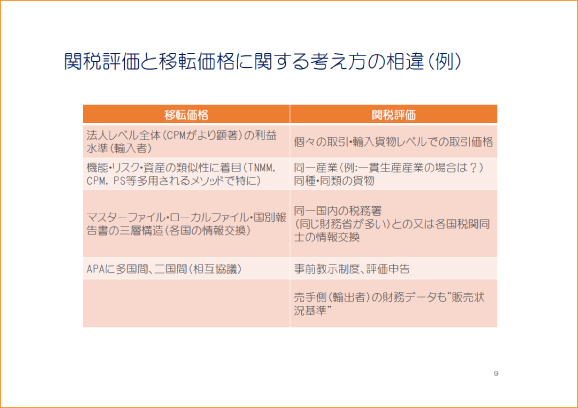

関税評価と移転価格に関する考え方の相違(例)

税関の関税評価に対する考え方と税務署の課税標準に対する考え方の相違の例を以下に示しました。

講演資料:「メガFTA時代の貿易コンプライアンス」より

原産地規則と申告漏れ事例

原産地規則遵守と関税率の適用順位

関税率の適用順位、優先順位があり、例えば一番低いのはEPA(経済連携協定)税率、次に低いのが一般特恵税率で、WTO協定税率、暫定成立、基本税率の順の場合になります。WTO協定税率、暫定成立、基本税率よりEPA税率が低い場合、EPA税率を適用できますが、自動的に使えるわけではなく、原産地規則を満たしていることが条件です。

各国の税関は情報交換が活発になっており、従来はEPA協定を結んだ国としか情報交換していなかったのですが、それ以外の国とも情報交換するようになってきました。税関だけではありません。税務署も情報交換に熱心です。海外子会社との財務情報、申告書情報を盛んにやり取りしています。

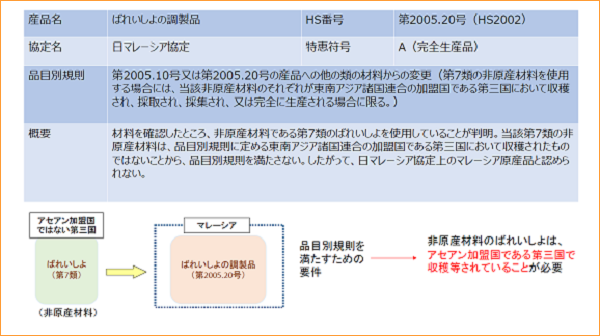

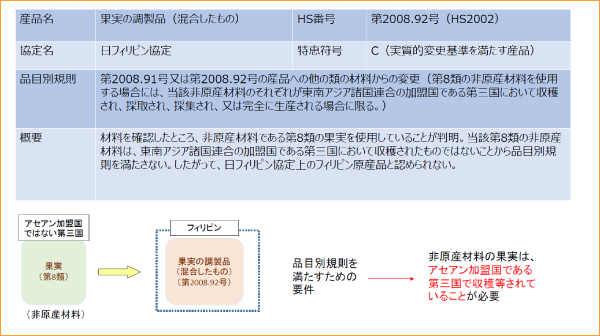

ばれいしょの調整品、果実の調整品

2018年、中国が特恵国から外れて以降、実際は中国産なのにミャンマーなど特恵国の原産だと偽って輸入したケースが次々に摘発されています。原産地規則違反の例として、ばれいしょの調整品、果実の調整品のケースを紹介しておきます。

講演資料:「メガFTA時代の貿易コンプライアンス」より

特定原産地証明書(C/O)の種類

EPA、FTAを使って関税率を安くしてもらうときは一部の例外を除いて特定原産地証明書の発行が必要です。やり方としては3つあります。1つ目は第三者証明制度で、わが国では日本商工会議所(JCCI)などが発給するもので、形式上は原産品判定も行います。

2つ目は政府の認定した輸出者による自己証明制度で、輸出者だと認定されたら、ある意味では自由に原産地証明書を発行していいことになっています。

3つ目は今後の主流になるだろう自己証明制度です。従来は輸出者だけでしたが、今後は生産者でも輸入者でも第三国から日本に食品が輸入されるとき、原産地証明書を作成し、EPAの優遇税率を使って簡単に輸入できるようになります。ただ、例えば輸入者が発行するのであれば、輸出者が原産地基準を満たしているのかどうかのチェックも自己責任でしなければいけなくなる。しかも、自分で勝手に発行するわけですから、検認のリスクも増大します。

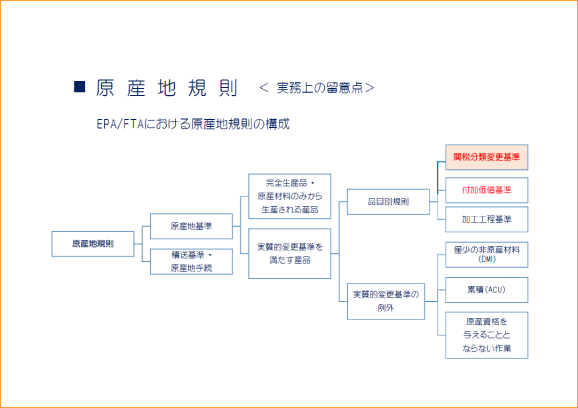

原産地規則<実務上の留意点>:EPA/FTAにおける原産地規則の構成

一番わかりやすいのは、すべてが、その国でつくられた材料のみの場合ですが、そんな場合は少ない。実質的には品目別規則の関税分類番号変更基準、付加価値基準の2つ、もしくは、どちらかを満たしたものが原産品と認められるという品目別規則の適用が多いです。

講演資料:「メガFTA時代の貿易コンプライアンス」より

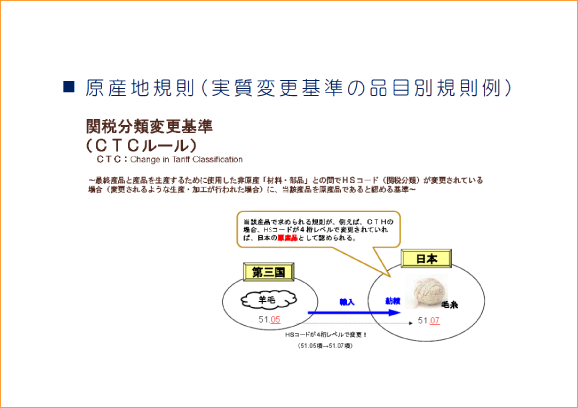

原産地規則(実質変更基準の品目別規則例)

関税分類番号変更基準(CTCルール)の例を示しました。税関のホームページに出ているもので、第三国から羊毛を輸入して国内で毛糸にした場合、HSコードの4桁が、きちんと4桁レベルで変更されているかどうかを見るものです。羊毛から毛糸になったとき、HSコードが変わっているのだったら、毛糸は日本原産と認められます。

講演資料:「メガFTA時代の貿易コンプライアンス」より

2018年度税関事後調査での主な申告漏れ事例

輸入者が乾燥野菜をベトナムから輸入しました。日本-ASEANのEPAを使って輸入したのですが、野菜は実は中国から調達されたものでした。EPA税率を使いゼロ%で輸入していましたが、税関の事後調査で見つかり、9%を適用され追徴課税や加算税の対象に。

日本-ASEANでは、関税分類番号変更基準の2桁基準が多く、結構ハードルが高いです。私はASEANの工場にFTA監査に行ったことがあります。具体的には○○類だったら、○○で始まる原材料を抽出します。ASEAN原産だとわかっているものはOKですが、ASEAN原産でない場合、全体の製品価格の10%以内であれば、特定原産地証明書上にDMIと表示して、救済処置を受けることができます。

税関の追徴課税は5年間さかのぼる可能性があるので、書類は5年間保存しておくことが一般的です。保存する書類はコストシート、部品表、製造工程のフロー図、製造指図書、在庫の記録、原産を証明する書類、サプライヤーの宣誓供述書、貿易関係書類、帳簿など。原価関連の書類も非常に重要です。

メガFTA時代に備えた準備

3つの「事前評価制度」をフル活用

日本がスイスとEPAを結んだとき、結構、定期的に検認が入りました。現在、日本で検認が入った例は年間100件程度にとどまっているようですが、今後は急激に増えることが予想されます。準備として有効なのは「事前教示制度」を利用し、事前に税関にお墨付きをもらうことです。日本ではHSコードの解釈、関税評価、原産地規則、減免税の4つの事前教示制度があります。

通常は、HSコードの解釈、関税評価、原産地(例えばアセアン諸国の場合、現状はシンガポール、タイ、フィリピン、カンボジアの4ヶ国のみ)、の3つの事前教示制度です。

韓国とアメリカがFTAを結んだとき、まずアメリカから韓国に、どんどん検認にきました。その対抗策として韓国の税関がアメリカ企業の原産地基準をチェックするために渡米したとき、ねらい撃ちにあったのは日系企業でした。他人事ではありません。日本企業もメガFTA時代に備えた準備を急いで進める必要があるのです。

トレードタックス国際税務・会計事務所 代表

千田 昌明 氏

【 略歴 】

•慶應義塾大学経済学部卒業

•(株)三菱銀行(現三菱東京UFJ銀行)入行

•某アパレル企業入社

•某機械メーカー入社

•千田国際会計事務所開業

【 保有資格 】

•輸入食品衛生管理者

•通関士有資格者

•米国公認会計士 USCPA (ワシントン州ライセンス番号26857)

•米国税理士 (ライセンス番号 83339)

•ジェトロ認定貿易アドバイザー (#621)

•IFRS (国際財務報告基準) Certifiate (ICAEW<英国勅許会計士協会>)

•神戸市海外ビジネスセンター・アドバイザー

【本セミナーレポートに関する免責事項】

当サイトへの情報・資料の掲載には注意を払っておりますが、

最新性、有用性等その他一切の事項についていかなる保証をするものではありません。

また、当サイトに掲載している情報には、第三者が提供している情報が含まれていますが、

これらは皆さまの便宜のために提供しているものであり、

当サイトに掲載した情報によって万一閲覧者が被ったいかなる損害についても、

当社および当社に情報を提供している第三者は一切の責任を負うものではありません。

また第三者が提供している情報が含まれている性質上、

掲載内容に関するお問い合わせに対応できない場合もございますので予めご了承ください。